CO2-Steuer

CO2-Preis steigt: Sparen lohnt sich

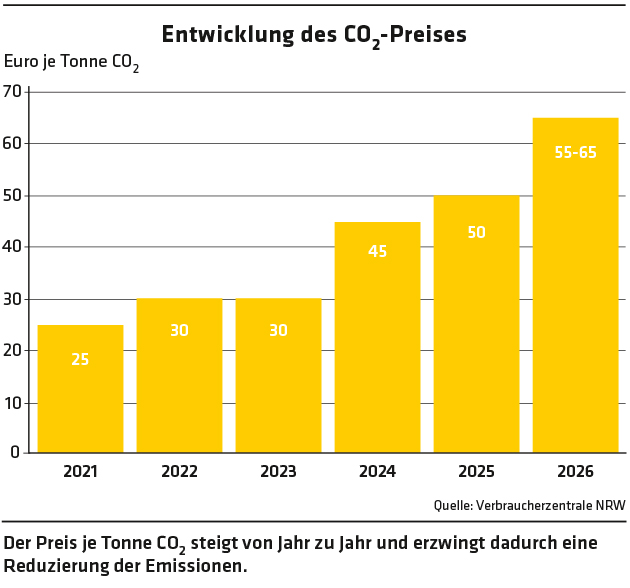

(26. März 2024) Mit dem Klimapaket hat die Bundesregierung den CO2-Preis festgelegt. So kostete im Jahr 2021 eine Tonne des klimaschädlichen Gases 25 Euro. In den folgenden Jahren steigen die Abgaben dann schrittweise, bis sie 2025 einen Wert von 50 Euro pro Tonne erreichen. Fürs Jahr 2024 ist der CO2-Preis auf netto 45 Euro je Tonne gestiegen.

Ab 2027 wird der nationale CO2-Preis durch einen europäischen Emissionshandel für die Bereiche Gebäude und Verkehr abgelöst. Der CO2-Preis bildet sich am Markt und ist daher schwer zu prognostizieren, Experten rechnen mit Preisen über 300 Euro.

Die CO2-Kosten muss zuerst der „In-Verkehr-Bringer“ der Energie bezahlen; das sind Gasversorger, Heizöl- oder Kraftstoffhändler. Sie entscheiden, wie viel sie von ihren Kosten an ihre Kundinnen und Kunden weitergeben. Wie hoch die Mehrkosten für Sie als Kundin oder Kunde am Ende ausfallen, hängt auch davon ab, wie viel Treibhausgase durch den jeweiligen Energieträger ausgestoßen werden.

Da eine Gasheizung pro Kilowattstunde (kWh) rund 201 g CO2 ausstößt, liegen die Emissionen bei einem Verbrauch von 20.000 kWh im Jahr (typisch für ein älteres Einfamilienhaus) bei rund 4 t CO2. 2021 fielen dafür Mehrkosten von etwa 120 Euro an (25 Euro + 19 % MwSt./t für 4,02 t), 2025 sind es dann voraussichtlich 240 Euro (50 Euro + 19 % MwSt./t für 4,02 t).

Heizen Sie mit Öl, müssen Sie mehr bezahlen – denn Öl stößt mit rund 266 g CO2 pro kWh deutlich mehr klimarelevantes Gas aus. Bei einem Verbrauch von 20.000 kWh (2.000 Liter) sind das 5,3 t CO2. Folglich mussten Sie 2021 rund 158 Euro mehr bezahlen. 2025 wären es voraussichtlich 317 Euro. Die CO2-Steuer macht die Sanierung eines Gebäudes rentabel. Denn ein gut gedämmtes Haus verbraucht wesentlich weniger Brennstoff (siehe Grafik).

Mit dem Online-Tool der Verbrauchzentrale berechnen Sie den CO2-Preis Ihrer Heizkosten

Milliardeneinnahmen: CO2-Preis steigt planmäßig

Von Daniela Roelfsema

(24. Mai 2022) Die zum 1. Januar 2021 mit dem Brennstoffemissionshandelsgesetz (BEHG) in Deutschland eingeführte CO2-Abgabe auf fossile Brennstoffe wurde mit Wirkung zum 1. Januar 2022 um 5 Euro pro Tonne CO2 angehoben und beträgt im Jahr 2022 nun 30 Euro pro Tonne. Unternehmen, die dem europäischen Emissionshandel unterliegen, zahlten im vergangenen Jahr im Durchschnitt rund 52 Euro pro Tonne CO2 für Verschmutzungsrechte und damit deutlich mehr als deutsche Verbraucher. Zahlen des Umweltbundesamtes zu Folge, hat der Bund im vergangenen Jahr über die nationale CO2-Abgabe und den europäischen Emissionshandel zusammen 12,5 Milliarden Euro eingenommen. Die Einnahmen fließen in den Energie- und Klimafonds (EKF), der Klimaschutzmaßnahmen, aber auch eine Absenkung der EEG-Umlage für Verbraucher finanziert.

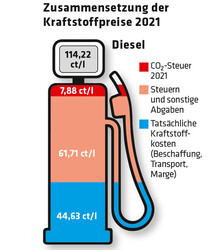

Aufgrund der unterschiedlichen CO2-Intensität verschiedener Brennstoffe fällt die Belastung durch die CO2-Abgabe pro Liter Benzin und Diesel beziehungsweise pro Kilowattstunde Brennstoff unterschiedlich hoch aus. Zu berücksichtigen ist zudem, dass die CO2-Abgabe für Endverbraucher zusätzlich durch die Umsatzsteuer verteuert wird. Wir haben Ihnen die effektive Belastung in den Jahren 2021 bis 2025 berechnet und in der untenstehenden Tabelle aufgelistet. Zur Vergleichbarkeit von Heizöl und Erdgas erfolgt die Betrachtung jeweils pro Kilowattstunde Energiegehalt.

Entwicklung der CO2-Abgabe auf fossile Brennstoffe |

||||||

| 2021 | 2022 | 2023 | 2024 | 2025 | ||

| CO2 | Euro pro Tonne | 29,75 | 35,7 | 41,7 | 53,5 | 65,5 |

| Benzin | Cent pro Liter | 7,1 | 8,5 | 9,9 | 12,7 | 15,5 |

| Diesel | Cent pro Liter | 7,9 | 9,5 | 11,1 | 14,2 | 17,3 |

| Heizöl | Cent pro kWh | 0,8 | 0,9 | 1,1 | 1,4 | 1,8 |

| Erdgas | Cent pro kWh | 0,6 | 0,8 | 0,9 | 1,1 | 1,4 |

|

Alle Preise inklusive 19 Prozent Umsatzsteuer, eigene Berechnung ohne Gewähr |

||||||

Klimaschutz: CO2-Steuer bleibt ungerecht

Von Louis-F. Stahl

(11. August 2021) Im Mai 2021 verkündete die deutsche Bundesregierung, dass zwischen CDU/CSU und SPD ein Kompromiss zur Kostentragung der CO2-Abgabe im Rahmen von Heizkostenabrechnungen im Mietwohnungsbereich erzielt worden sei.

Die CO2-Steuer auf fossile Brennstoffe wie Erdgas und Heizöl wird seit dem 1. Januar 2021 erhoben (siehe „CO2-Steuer verteuert Brennstoffe“). Mit der neuen Abgabe soll ein Anreiz geschaffen werden, von alten fossilen Heizanlagen auf moderne Heizsysteme mit weniger oder gar keinen CO2-Emissionen umzusteigen. Die Abgabe wird über die Heizkosten ausschließlich auf Wohnungsmieter gewälzt, die jedoch nicht darüber entscheiden können, welche Heizung ihr Vermieter betreibt. Verbände wie die Deutsche Umwelthilfe, der Deutsche Mieterbund aber auch der Verbraucherzentrale Bundesverband und der Bund der Energieverbraucher kritisierten die einseitige Belastung von Mietern sowie damit einhergehend die Verfehlung der intendierten Lenkungswirkung durch die Abgabe und forderten eine Regelung zur Tragung der CO2-Abgabe durch die Vermieter, da nur diese eine Investitionsentscheidung in neue Heizanlagen treffen können (siehe „CO2-Preis ungerecht verteilt“).

Ein im Zuge des „Klimaschutzpaketes“ von der Regierung vorgestellter Kompromiss sah vor, dass die Kosten der CO2-Abgabe zukünftig von Mietern und Vermietern jeweils hälftig getragen werden sollen. Federführend für diesen Kompromiss waren Bundesbauminister Horst Seehofer (CSU) und das von Peter Altmaier (CDU) geführte Wirtschaftsministerium. Ausgerechnet der Sprecher für Verbraucherschutz der Unionsfraktion im Bundestag, Jan-Marco Luczak, ließ die beiden Minister seiner eigenen Fraktion Anfang Juli 2021 überraschend auflaufen, als er verkündete, dass es inzwischen eine Mehrheit in der Unionsfraktion gegen den seit Wochen verkündeten Kompromiss gäbe.

Der Koalitionspartner schäumte: „Mieterinnen und Mieter zählen für die CDU-Bundestagsfraktion offenbar nichts“, stichelte Sören Bartol, stellvertretender Vorsitzende der SPD-Bundestagsfraktion. Auch aus der Opposition hagelte es Kritik: „Die Union hintertreibt den sozialen Zusammenhalt beim Klimaschutz. Klimaschutz heißt nicht frieren im Winter, sondern moderne erneuerbare Heizungsanlagen und energetische Sanierung. Dafür sind nicht die Mieter, sondern die Vermieter verantwortlich“, kommentierte Anton Hofreiter, Fraktionsvorsitzender der Grünen.

Neben dem Beschluss, die Immobilienwirtschaft auch künftig von der CO2-Abgabe auf Kosten der Mieter zu entlasten, hat die Unionsfraktion – in diesem Fall jedoch mit Unterstützung der SPD – am 24. Juni 2021 noch ein weiteres Wahlgeschenk im Bundestag auf den Weg gebracht: Durch eine Absenkung der Selbstbehaltsregelung in der BEHG-Carbon-Leakage-Verordnung (BECV) gegenüber früheren Entwürfen werden nun noch viel mehr Unternehmen in den Genuss indirekter staatlicher Subventionen zum Ausgleich der Belastung mit dem CO2-Preis kommen. Die Grenze wurde von 150 Tonnen CO2 auf 50 Tonnen CO2 abgesenkt. Die Verordnung wurde zur Umsetzung des Bundestagsbeschlusses am 7. Juli 2021 durch das Bundeskabinett angepasst. Der CO2-Preis wird daher zukünftig, wie bereits die EEG-Umlage, in erster Linie kleinere Betriebe und Privatpersonen treffen, während die Großverbraucher entlastet werden.

Zum 1. Januar 2021 haben Autofahrer einen über den üblichen Feiertagsaufschlag hinausgehenden Preissprung an den Tankstellen feststellen müssen. Hintergrund der Preissteigerung ist das zum Jahreswechsel in Kraft getretene Brennstoffemissionshandelsgesetz (BEHG)

CO2-Steuer verteuert Brennstoffe

Von Louis-F. Stahl

(17. Februar 2021) Zum 1. Januar 2021 haben Autofahrer einen über den üblichen Feiertagsaufschlag hinausgehenden Preissprung an den Tankstellen feststellen müssen. Hintergrund der Preissteigerung ist das zum Jahreswechsel in Kraft getretene Brennstoffemissionshandelsgesetz (BEHG), mit dem in Deutschland eine CO2-Abgabe auf Brennstoffe eingeführt wurde. Die Preisschraube für fossile Brennstoffe, bei deren Verbrennung CO2 freigesetzt wird, soll die kommenden Jahre dem Gesetz nach immer im Januar durch eine stetig steigende CO2-Steuer angezogen werden.

Die Steuer ist bemessen an den CO2-Emissionen und beträgt seit dem 1. Januar 35 Euro pro Tonne. Durch die von Verbrauchern auf die CO2-Steuer nochmals zu zahlende Umsatzsteuer in Höhe von 19 Prozent ergibt sich ein effektiver Preis in Höhe von 29,75 Euro pro Tonne CO2. Umgerechnet auf einen Liter Benzin kostet die Verbraucher die neue Lenkungsabgabe rund 7 Cent je Liter. Heizöl und Diesel werden aufgrund der höheren Emissionen stärker besteuert als Erdgas und Benzin (siehe Tabelle).

Entwicklung der Kosten für CO2 |

||||||

| 2021 | 2022 | 2023 | 2024 | 2025 | ||

| CO2 | Euro pro Tonne | 29,75 | 35,7 | 41,7 | 53,5 | 65,5 |

| Benzin | Cent pro Liter | 7,1 | 8,5 | 9,9 | 12,7 | 15,5 |

| Diesel | Cent pro Liter | 7,9 | 9,5 | 11,1 | 14,2 | 17,3 |

| Heizöl | Cent pro kWh | 0,8 | 0,9 | 1,1 | 1,4 | 1,8 |

| Erdgas | Cent pro kWh | 0,6 | 0,8 | 0,9 | 1,1 | 1,4 |

|

Alle Preise inklusive 19 Prozent Umsatzsteuer, eigene Berechnung ohne Gewähr |

||||||

Die Kosten je Kilowattstunde Strom lassen sich nicht pauschal beziffern, da erneuerbar erzeugter Ökostrom nicht belastet wird und Großkraftwerke nicht über die deutsche CO2-Steuer, sondern das europäische Emissionshandelssystem (TEHG) zur Kasse gebeten werden. Darüber hinaus werden auch Einnahmen aus der CO2-Steuer genutzt, um die EEG-Umlage bei 6,5 Cent/kWh zu deckeln, weshalb die CO2-Steuer insgesamt eher einen strompreissenkenden Effekt haben dürfte.

Zur Entlastung von Berufspendlern wurde die Pendlerpauschale mit Einführung der CO2-Steuer von 30 auf 35 Cent je Kilometer angehoben. Kritisch zu sehen ist, dass die CO2-Steuer im Wohngebäudebereich bei vermieteten Objekten ihre Wirkung verfehlt. Zuständig für die Installation sparsamer Heizungen sind die Gebäudeeigentümer und Vermieter, die Heizkosten – und damit die CO2-Steuer – tragen jedoch die Mieter. Dieses Problem hat auch Bundesumweltministerin Svenja Schulze (SPD) erkannt: „Hier besteht Handlungsbedarf. Es sind schließlich die Vermieter, die über eine neue Heizung entscheiden. Darum sollten sie auch ihren Anteil am CO2-Preis tragen.“

Es ist notwendig, jeden Energieverbrauch entsprechend der verursachten CO2-Emissionen zu besteuern. Die erzielten Einnahmen müssen gerecht an alle Verbraucher zurückerstattet werden. Höhere Energiesteuern sollen effiziente Anlagen sowie sparsame Industrieverbraucher belohnen. Ein Überblick über die aktuelle Diskussion zur CO2-Bepreisung.

Klimafreundliche und gerechte Energiepreise

Es ist notwendig, jeden Energieverbrauch entsprechend der verursachten CO2-Emissionen zu besteuern. Die erzielten Einnahmen müssen gerecht an alle Verbraucher zurückerstattet werden. Höhere Energiesteuern sollen effiziente Anlagen sowie sparsame Industrieverbraucher belohnen. Ein Überblick über die aktuelle Diskussion zur CO2-Bepreisung.

Von Aribert Peters

(17. Oktober 2019) Den Klimawandel ignorieren, nichts ändern: Das führt uns in die Klimakatastrophe! Wir können auf unserer Erde langfristig nur ohne die Verbrennung fossiler Brennstoffe überleben. Wissenschaftler sagen, dass diese Umstellung sehr rasch erfolgen muss: Halbierung der globalen CO2-Emissionen innerhalb der nächsten zehn Jahre. Weitere Halbierung in den darauffolgenden zehn Jahren. Zur Erinnerung: Derzeit steigen die weltweiten CO2-Emissionen Jahr für Jahr und haben seit dem Jahr 1990 weltweit um 60 Prozent zugenommen.

Die gute Botschaft: Der vollständige Umstieg auf Erneuerbare und damit der Umbau zu einer CO2-freien Gesellschaft ist möglich. Die Fossilenergien gehen absehbar zur Neige und spätestens dann ist ohnehin keine Verbrennung mehr möglich. Dabei ist Energiesparen zunächst unsere beste und billigste Waffe gegen den Klimawandel und steigende Energiepreise. Zudem schickt uns allein die Sonne jede Viertelstunde so viel Energie auf die Erde, dass wir damit den Jahresbedarf der Menschheit an Energie decken könnten.

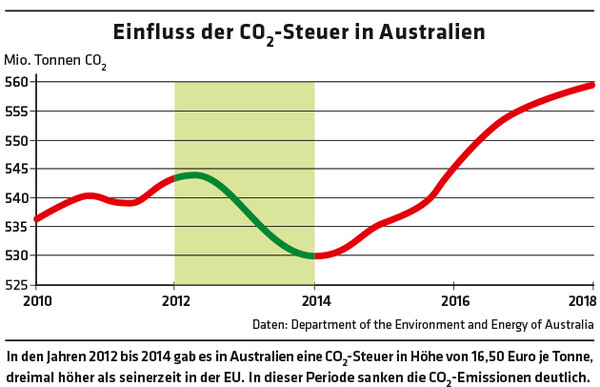

Höhere Energiepreise senken Verbrauch und Emissionen

Weil Öl, Kohle und Gas derzeit noch wenig kosten, wird davon zu viel verbrannt. Um die CO2-Emissionen zu vermindern, müssen die Fossilenergien teurer werden. Dann wird nicht nur weniger verbraucht, sondern auch in emissionsarme Techniken investiert. Dies können wir durch Verteuerung erreichen, also eine Besteuerung des Energieverbrauchs entsprechend seiner CO2-Emission. Oder durch Zertifikate, die für jede CO2-Emission gekauft werden müssen, einen sogenannten Emissionsrechtehandel. Die direkte Steuerung über Preise ist nach bisherigen Erfahrungen jedoch wirksamer. Es lässt sich sogar genau beziffern, in welchem Umfang der Verbrauch durch eine Preiserhöhung sinkt. Diese sogenannten Elastizitäten liegen nach Untersuchungen des Ökonoms Ottmar Edenhofer zwischen -0,5 und -1. Das bedeutet: Eine Preiserhöhung um 100 Prozent würde eine Reduzierung des Verbrauchs um 50 Prozent bewirken. Am Beispiel Australiens kann man sehen, dass eine CO2-Steuer die Emissionen wirksam und unmittelbar senkt (siehe Grafik).

In den vergangenen Wochen wurden zahlreiche Gutachten zur CO2-Besteuerung veröffentlicht, deren wichtigsten Thesen nachfolgend zusammengefasst werden.

Einheitliche Energiesteuer beschleunigt Energiewende

Statt eine neue Steuer auf CO2 einzuführen, empfiehlt es sich, die bestehenden Energiesteuern für alle Brennstoffe und Verwendungsbereiche zu vereinheitlichen. Und zwar auf einen bestimmten Preis je Tonne CO2. Das könnte schon zum 1. Januar 2020 geschehen, ohne dass ein neues Gesetz erlassen werden muss.

Um eine rasche Senkung der CO2-Emissionen kommt Deutschland ohnehin nicht herum. Denn aufgrund der EU-Lastenteilungsverordnung müssen bis zum Jahr 2030 die Emissionen im Verkehrs-, Gebäude- und Landwirtschaftssektor sowie in Teilen des Industrie- und Energiesektors um 38 Prozent gegenüber dem Jahr 2005 vermindert werden, sonst drohen erhebliche Strafzahlungen in der Größenordnung von 60 Mrd. Euro. Das erfordert einen deutlich steileren CO2-Reduktionspfad als bisher vom Paket „Klimaschutz 2020“ sowie dem „Nationalen Aktionsplan Energieeffizienz“ (NAPE) vorgesehen.

Die Expertenkommission zur Energiewende schreibt: „Mit einer aufkommensneutralen [Energiesteuer-] Reform würde die ins Stocken geratene Energiewende revitalisiert, ohne den Staatshaushalt oder die Energieletztverbraucher insgesamt höheren finanziellen Belastungen auszusetzen.“

Klimaprämie statt CO2-Steuer

Statt von Steuer sollte man von einer Klimaprämie sprechen, die durch eine klimaschutzbezogene Energiebesteuerung finanziert wird. Denn die Einnahmen aus einer höheren Energiebesteuerung sollten möglichst vollständig an die Bürger zurückerstattet werden. Jeder Bürger, ob jung oder alt, bekommt also einen festen jährlichen Betrag ausbezahlt, egal wie viel er an Energiesteuern bezahlt hat.

Im Durchschnitt bekommt man über die Klimaprämie so viel zurück, wie man eingezahlt hat. Bei einer Besteuerung, die einem CO2-Preis von 35 Euro je Tonne entspricht, bekäme jeder eine jährliche Prämie in Höhe von 96 Euro. Wer überdurchschnittlich viel Energie verbraucht, für den übersteigt die gezahlte Steuer die Rückerstattung. Wer weniger als der Durchschnitt verbraucht, der bekommt eine höhere Rückerstattung, als er an CO2-Steuer bezahlt hat. Er bekommt also als Dankeschön für sein energiesparendes Verhalten etwas geschenkt. Sein Geschenk wird finanziert durch die Mehrbelastung der Vielverbraucher.

Investitionen in energiesparende Techniken werden auf diese Weise plötzlich rentabel: Wärmedämmung, sparsame Hausgeräte, effiziente Elektroautos. Energieverschwendung wird dagegen abgestraft und teuer. Je höher die CO2-Steuer ist, umso stärker ist dieser finanzielle Zwang zur Verhaltensänderung. Eine geringe Steuer wirkt kaum, eine hohe Steuer kann rasche Umstellungen auslösen. Eine solche Klimaprämie könnte nach einem Vorschlag von Dr. Katja Rietzler vom Institut für Makroökonomie und Konjunkturforschung beispielsweise mit überschaubarem Aufwand durch das Bundeszentralamt für Steuern ausbezahlt werden. Diese Behörde kenne die meisten dafür notwendigen Daten der Bürger ohnehin schon.

Die Einnahmen aus der höheren Energiesteuer sollten auch verwendet werden, um den Strompreis zu verringern. Die Stromsteuer, die EEG-Umlage und die KWK-Umlage sollten dann nicht mehr auf den Strompreis aufgeschlagen werden, sondern durch die CO2-Energiesteuer finanziert werden. Das verringert den Strompreis um rund 30 Prozent, was besonders für Geringverdienende eine deutliche Entlastung darstellt.

Rückerstattung darf nicht unter den Tisch fallen

Der Journalist Benjamin Bidder schreibt auf Spiegel Online: „Das Verblüffendste an der Diskussion über eine Besteuerung von klimaschädlichen CO2-Emissionen ist die zähe Sturheit, mit der Politiker und bedauerlicherweise auch Medien den eigentlichen Kniff der Idee unter den Tisch fallen lassen: Die Einnahmen aus einer solchen Steuer dürften nicht beim Staat bleiben – sondern müssten wieder an die Haushalte ausgeschüttet werden, wünschenswerterweise vollständig, unverzüglich.“

Ein interessantes Beispiel ist die Schweiz. Dort wurde schon im Jahr 2008 eine Lenkungsabgabe auf fossile Brennstoffe eingeführt, die inzwischen auf 96 Franken pro Tonne CO2 angehoben wurde. Dadurch hat sich der Preis für einen Liter Heizöl um rund 25 Rappen erhöht. Ein Drittel der Einnahmen fließt in ein Programm zur energetischen Sanierung von Gebäuden. Zwei Drittel werden pro Kopf an die Bevölkerung und proportional zur Lohnsumme an die Unternehmen zurückgezahlt. In diesem Jahr erhält jeder Schweizer Bürger 77 Franken zurück. Das Modell ist sehr populär und soll auf Benzin und Diesel ausgedehnt werden.

In den USA wurde im Januar 2019 ein Aufruf zur Klimadividende veröffentlicht. Er wurde seitdem von 3.400 Wirtschaftswissenschaftlern unterzeichnet – darunter 27 Nobelpreisträger. Es ist der größte öffentliche Aufruf von Wirtschaftswissenschaftlern, den es jemals gab. Er findet viele Unterstützer, auch bei republikanischen Politikern.

Das „Manifest zur Klimadividende“ fordert:

- Eine CO2-Steuer ist das wirksamste Transportmittel in eine kohlenstoffarme Zukunft. Sie muss Jahr für Jahr erhöht werden.

- Eine CO2-Grenzabgabe verhindert Schlupflöcher und schützt die heimische Wirtschaft.

- Es ist fair und politisch klug, die Einkünfte aus der Steuer den Bürgern über eine Pro-Kopf-Erstattung zurückzugeben.

Hier kann man das Manifest unterzeichnen: https://www.clcouncil.org/economists-statement/

Die weltweit protestierenden Schüler bringen zu Recht vor:

„Jetzt nichts zu tun, belastet die kommenden Generationen. Wir müssen jetzt alles Machbare unternehmen – und zwar sofort! Machen wir jetzt nichts, dann wird es in ein paar Jahren nur noch viel teurer.“

Höhe der CO2-Besteuerung

Die Schüler fordern einen CO2-Preis, der den künftigen Schäden durch die Emissionen entspricht. Diese Forderung ist vernünftig. Denn warum sollten künftige Generationen die Schäden bezahlen, die wir heute verursachen? Das Umweltbundesamt hat die CO2-Folgekosten mit 180 Euro je Tonne beziffert, der Weltklimarat IPCC in seinem 5. Sachstandsbericht auf 174 Euro. Der US-amerikanische Nobelpreisträger und Ökonom William Nordhaus hält eine CO2-Steuer in Höhe von 275 Dollar je Tonne CO2 für erforderlich, um das Zwei-Grad-Ziel einzuhalten.

Bei einer Erhöhung der Energiesteuer um 35 Euro je Tonne CO2 wird Heizöl um 9,34 Cent je Liter, Erdgas um 0,7 Cent je kWh und Benzin um 8,06 Cent je Liter teurer. Das ist nicht höher als die Schwankung, denen die Preise in den vergangenen Jahren ohnehin unterlagen. In Schweden hat man die CO2-Aufschläge auch mit einem geringen Betrag erfolgreich gestartet und dann Jahr für Jahr auf mittlerweile 125 Euro erhöht. Dieses Modell wird auch in Deutschland diskutiert.

EU-Emissionshandelssystem

In der EU wurde im Jahr 2003 ein Emissionshandelssystem, kurz ETS, eingeführt. Jeder industrielle Emittent muss für seine Emissionen Zertifikate entwerten lassen, die er vorher zugeteilt bekommen oder gekauft hat. Dadurch hoffte man, die Gesamtmenge der CO2-Emissionen Jahr für Jahr vermindern zu können. Weil aber die Menge der kostenlos zugeteilten Zertifikate von Anfang an viel zu hoch war, war der Preis der Zertifikate viel zu gering. Das System wurde in den vergangenen Jahren reformiert und die Zahl der kostenlosen Zertifikate verringert. Der Zertifikatspreis ist deshalb auf derzeit 25 Euro je Tonne angestiegen. Viele deutsche Betriebe bekommen jedoch die Kosten des europäischen Emissionshandels teilweise vom Staat erstattet. Diese sogenannte Strompreiskompensation kostete die Steuerzahler im Jahr 2014 rund 312 Millionen Euro und lässt die Wirkung des ETS verpuffen.

Von Anfang an hat die Industrielobby in Deutschland über Kanzler und Wirtschaftsminister in Brüssel erfolgreich die Wirksamkeit des ETS hintertrieben. Das konnte in einer Dissertation minutiös recherchiert und nachgewiesen werden („Lobbyismus ließ Emissionshandel scheitern“).

Die Emissionen des Verkehrs, der Privathaushalte und des Dienstleistungssektors, also mehr als die Hälfte aller CO2-Emissionen, sind vom Emissionshandel von vornherein ausgenommen. Und es gibt Schlupflöcher: Durch Emissionsschutzinvestitionen in Entwicklungsländern können bis zur Hälfte der Minderungsverpflichtungen abgedeckt werden. Dieses Verfahren wird als „Clean Development Mechanism“, kurz CDM, bezeichnet. Darüber wurden sehr fragwürdige Projekte finanziert, wie beispielsweise Kohlekraftwerke in China. Die CO2-Emissionen der EU haben sich zwar wie geplant verringert, sie sanken gegenüber 1990 um 22 Prozent. Das Emissionshandelssystem hat daran aber nur einen geringen Anteil. Um wirklich Wirkung zu entfalten, müsste das ETS auf Gebäude und den Verkehr ausgeweitet und ein Mindestpreis für Zertifikate eingeführt werden. Es erscheint aussichtslos, dies in absehbarer Zeit für die gesamte EU zu erreichen. Deshalb schlagen viele Gutachten vor, den ETS durch einen nationalen Mindestpreis für die Zertifikate zu ergänzen. Wenn der ETS-Preis unter diese Grenze fällt, dann muss die Differenz zusätzlich an den Staat bezahlt werden. Dieses Konzept hat Großbritannien mit einem Mindestpreis von 20 Euro je Tonne erfolgreich eingeführt.

Gerechtigkeitsproblem

Das gegenwärtige Ausmaß der wirtschaftlichen Ungleichheit zwischen Arm und Reich ist ein beschämender und bedauerlicher Fakt. Hinzu kommt, dass die Politik allzu oft im Interesse der Begüterten gemacht wird. Die höheren Energiesteuern müssen diese bestehende Ungleichheit vermindern, statt sie zu erhöhen. Die Gutbetuchten können sich Öl und Benzin leisten, auch wenn dies mehr kostet. Die Ärmeren nicht. Die Begüterten haben auch das Geld, um sich effiziente Techniken zu kaufen, die Ärmeren eben nicht.

Eine bloße CO2-Besteuerung würde ärmere Haushalte stärker belasten als Vermögende, weil ärmere Haushalte einen größeren Anteil ihres Einkommens für Energie aufwenden. Trotzdem verbrauchen reichere Haushalte absolut gesehen mehr Energie und verursachen mehr CO2-Emissionen. Bezogen auf deren höheres Einkommen macht das aber nur einen geringen Anteil aus. Durch eine Rückerstattung pro Kopf werden finanzschwache Haushalte aber begünstigt, weil eine Summe von zum Beispiel 100 Euro für diese Haushalte stärker ins Gewicht fällt. Steuer und Rückerstattung zusammen führen zu einem geringen Vorteil für ärmere Haushalte, so die Ergebnisse zahlreicher Studien.

Der Bund der Energieverbraucher fordert, wie auch der Verbraucherzentrale Bundesverband, der Sachverständigenrat für Umweltfragen und der Verein CO2-Abgabe, eine sozialverträgliche Abfederung höherer Energiebesteuerung. Die Gerechtigkeit muss durch die CO2-Steuer größer und nicht kleiner werden.

In dieser Frage hat Frankreich bei der Einführung einer CO2-Steuer auf Benzin gravierende Fehler gemacht und damit hunderttausende „Gelbwesten“ auf die Straße gebracht: Die höhere Benzinsteuer wurde nicht rückerstattet und gleichzeitig wurde das Wohngeld gekürzt, die Vermögenssteuer abgeschafft und die Tabaksteuer erhöht.

Darüber hinaus fordert der Bund der Energieverbraucher:

- Keine Verrechnung einer Klimaprämie mit Sozialleistungen

- Keine Finanzierung von Industriesubventionen durch private Haushalte

- Senkung des Strompreises durch Steuerfinanzierung von Abgaben und Umlagen

- Härtefallfonds für einkommensschwache Haushalte und Pendler mit geringem Einkommen

- Keine Abwälzung der CO2-Steuerbelastung auf Mieter, sondern eine gerechte Beteiligung der Vermieter, damit ein Anreiz zur energetischen Sanierung entsteht

- Steuerliche Förderung der Gebäudesanierung

Die Industrie einbeziehen!

Eine Energiebesteuerung auf CO2-Basis muss alle Verbrauchssektoren umfassen. Verzichtet man auf eine klimawirksame Besteuerung der Industrie, dann verschenkt man nicht nur mögliche Emissionsminderungen. Man wirft auch ein grundsätzliches Gerechtigkeitsproblem auf: Nämlich die Verteilung der Lasten des Klimaschutzes zwischen Haushalten, Mittelstand und Industrie.

Selbst für die energieintensive Industrie sind die Belastungen durch eine CO2-Steuer von 40 Euro/Tonne geringer als deren Energiekostenrückgang seit dem Jahr 2013 (siehe bdev.de/co2nitsch). Ohne Energiebesteuerung würde die Industrie nicht zum notwendigen Umstieg auf effiziente und emissionsarme Prozesse gezwungen. Sie würde dadurch ihre internationale Wettbewerbsfähigkeit verlieren, so wie umgekehrt vor Jahren eine hohe Energiesteuerbelastung in Japan einen Technologieschub ausgelöst hat.

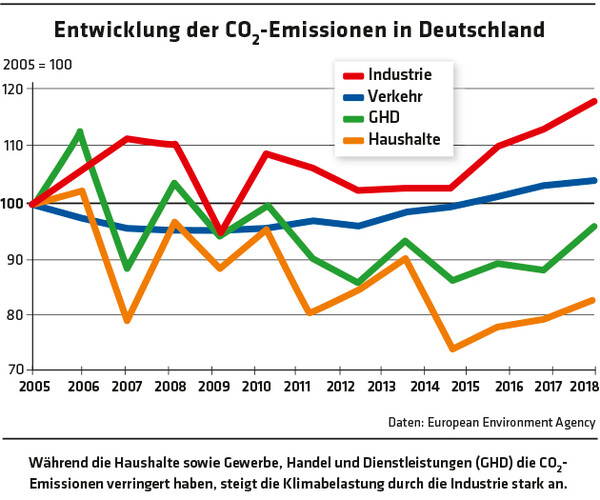

Private Haushalte sowie Gewerbe, Handel und Dienstleistungen haben in den vergangenen Jahren ihre CO2-Emissionen bereits gravierend vermindert: Haushalte um 17,3 Prozent und Gewerbe, Handel sowie Dienstleistungen um 6,5 Prozent. Dabei machen die CO2-Emissionen der Haushalte 19 Prozent der Gesamtemissionen aus. Bei den Industriebetrieben gab es keine Reduzierung. Deren Emissionen haben zugenommen und entsprechend hoch dürfte der Nachholbedarf sein. Das bedeutet, dass der Emissionshandel bisher nicht zu einer signifikanten Reduktion der THG-Emissionen in der Industrie beigetragen hat (siehe Grafik).

Das gegenwärtige System der Energiesteuern sieht eine großzügige Entlastung der Industrie von beinahe allen Steuern vor. Eine Untersuchung des Forums ökologische Marktwirtschaft schreibt dazu: „Im Jahr 2005 lag der Umfang der Industrieausnahmen noch bei rund 10,7 Mrd. Euro. Die geltenden Regelungen hatten im Jahr 2016 zusammengenommen ein finanzielles Volumen von rund 17 Mrd. Euro. Davon wurden rund 11,5 Mrd. Euro direkt von den übrigen Stromkunden (Privathaushalte und Gewerbe) über ihren Strompreis finanziert.“ Die Energiebesteuerung muss gerechter gestaltet werden.

Nunmehr ist es unumgänglich, dass der Energiebezug für alle Industriesektoren mit derselben CO2-Steuer belastet wird, wie auch Gewerbebetriebe und Haushalte. Auch hier sollte das Steueraufkommen an die Betriebe zurückerstattet werden. Unter dem Strich ergibt sich somit keine Mehrbelastung für die Industrie. Es werden lediglich effiziente Betriebe belohnt und weniger effiziente zusätzlich belastet.

Internationale Wettbewerbsfähigkeit

Eine nationale CO2-Steuer darf im internationalen Wettbewerb stehende Firmen nicht behindern. Die oben genannten amerikanischen Ökonomen und auch viele aktuelle deutsche Studien empfehlen deshalb einen sogenannten „Grenzausgleich“: Wenn emissionsintensive Produkte importiert werden, muss auf diese Produkte die CO2-Steuer nachentrichtet werden. Umgekehrt bekommen Exporte energieintensiver Produkte die gezahlte CO2-Steuer erstattet und haben dadurch auf den Auslandsmärkten keinen Wettbewerbsnachteil durch die CO2-Steuer. Diese Regelung vermeidet Wettbewerbsnachteile der Exportindustrie und macht Ausnahmen und Mauscheleien überflüssig. Sie wird auch vom Sachverständigenrat der Bundesregierung favorisiert. Es ist strittig, ob Deutschland dies im Alleingang einführen kann. Als weitere Optionen bieten sich ein Solidaritätszuschlag und eine Konsumabgabe an.

DIW Wochenbericht 26/2018: Klimafreundliche Herstellung und Nutzung von Grundstoffen

Aufgabe und Dilemma der Politik

CO2-Einsparungen sind lästig, unbequem, teuer und nervig. Damit steht die Politik vor einem Problem: Folgt sie den Wünschen von Bevölkerung und Wirtschaft nach billiger Energie in großen Mengen, dann belässt sie alles beim Alten. So wie sie es auch jahrelang getan hat. Andererseits ist ein „weiter wie bisher“ unmöglich und führt in die Klimakatastrophe. Deshalb muss die Politik klüger handeln. Sonst macht sie sich schuldig. Höhere und gerechte Energiesteuern sind unverzichtbar, aber allein nicht ausreichend für Energiewende und Klimaschutz. Es ist ein Verdienst der Schülerstreiks, die Bevölkerung aufzuwecken und Mehrheiten für einen wirklichen Wandel zu schaffen.

Die kanadische Provinz British Columbia hat im Jahr 2008 eine CO2-Steuer eingeführt, die sich als sehr effektiv erwiesen hat.

Kanada: CO2-Steuer erfolgreich eingeführt

Von Louis-F. Stahl

(26. April 2019) Die kanadische Provinz British Columbia hat im Jahr 2008 eine CO2-Steuer eingeführt, die sich als sehr effektiv erwiesen hat. In der Provinz wurde der Brennstoffverbrauch um 17,4 Prozent reduziert, während er im übrigen Kanada um 1,5 Prozent gestiegen ist. Eine Auswirkung auf das Wirtschaftswachstum konnte nicht festgestellt werden. Die Einnahmen aus der Steuer werden mit der Einkommensteuererhebung verrechnet, so dass die CO2-Steuer eine Lenkungswirkung entfaltet, aber die Bürger im Ergebnis nicht belastet.

Angespornt durch diesen Erfolg wurden durch ein Bundesgesetz alle zehn Provinzen Kanadas zur Einführung einer Brennstoffabgabe oder einer CO2-Steuer verpflichtet. Die Umsetzung ist mit Wirkung zum 1. Januar 2019 erfolgt.

Auch in Deutschland setzt sich ein breites Bündnis für eine CO2-Abgabe ein.

Es gibt viele gute Gründe für eine CO2-Steuer. Andere Steuern können dafür abgeschafft werden.

Klimaschutz durch CO2-Steuer

Es gibt viele gute Gründe für eine CO2-Steuer. Andere Steuern können dafür abgeschafft werden. Die Erneuerbaren und die Verbraucher profitieren. Jörg Lange, Joachim Nitsch und Peter Becker haben wichtige Argumente zusammengetragen. Die Regierung muss nun dringend handeln!

(31. März 2018) Ohne wirksame CO2-Bepreisung noch in dieser Legislaturperiode sind die Klimaschutzziele für 2030, 2040 und 2050 nicht mehr erreichbar. Wetterextreme nehmen zu, die Meeresspiegel steigen, die Eismassen und Permafrostböden schmelzen. Für die globale Klimaerwärmung ist vor allem die über die Zeit entstehende Summe von Treibhausgasemissionen entscheidend, das sogenannte „CO2-Budget“. Zuletzt haben 15.000 Wissenschaftler eine eindringliche Warnung an die Menschheit unterschrieben.

Dr. Jörg Lange

Die CO2-Uhr tickt, es bleiben nur noch wenige Jahre zum Umsteuern, unabhängig davon, welche Parteien regieren. bdev.de/letztewarnung

Deutschland ist führender Klimasünder!

Deutschland steht bei der Summe der kumulativen CO2-Emissionen von 1850 bis 2014 mit 86 Gigatonnen weltweit auf Platz 4. Seit 2009 hat Deutschland seine Treibhausgasemissionen nicht mehr gesenkt. Die Vorgaben des nationalen Klimaschutzplans für 2020 wird Deutschland deutlich verfehlen, das Ziel des Pariser Klimaschutzabkommens scheint derzeit unerreichbar.

Weiter so ist keine Option!

Der Klimawandel verursacht massive Klimaschäden. Schätzungen für die Schadenskosten liegen gegenwärtig zwischen 40 und 120 Euro pro Tonne CO2 und steigen mit Fortschreiten des Klimawandels längerfristig auf deutlich über 200 Euro pro Tonne CO2. Jedes Klimaschutzinstrument muss daher mit CO2-Preisen um 40 Euro pro Tonne CO2 einsetzen und dynamisch steigen. Die auflaufenden „Zusatzkosten“ (Internalisierung externer Kosten) eines aktiven Klimaschutzes (gegenüber einer „Weiter-So-Entwicklung“) werden gesamtwirtschaftlich durch den stetig wachsenden Nutzen vermiedener Klimaschäden kompensiert. Die Schaffung einer zukunftsfähigen und klimaverträglichen Infrastruktur ist somit auch volkswirtschaftlich eine kluge Strategie.

Der europäische Emissionshandel ist gescheitert!

Mengenbasierte CO2-Preise sind volatil und damit nicht planungssicher. Die nun verstärkt aufkommende Forderung nach Mindestpreisen im Rahmen des europäischen Emissionshandels (EU-ETS) ist das Eingeständnis, dass ein rein mengenbasierter EU-ETS gescheitert ist. Der EU-ETS umfasst derzeit nur etwa 45 Prozent der Emissionen aus etwa 12.000 großen Kraftwerken und Industrieanlagen. Bisher sind Verkehr, Gebäude, Gewerbebetriebe, Handwerk sowie öffentliche und private Dienstleister nicht erfasst.

Die aktuellen CO2-Zertifikatpreise um 5 bis 10 Euro pro Tonne sind wirkungslos. Die erwartete Rolle als Leitinstrument der europäischen Klimapolitik mit entsprechender Lenkungswirkung konnte der ETS damit nicht einlösen. Für die niedrigen CO2-Preise des ETS sind auch die kostenlosen Zuteilungen von Zertifikaten verantwortlich. Diese Praxis soll auch zukünftig für die energieintensive Industrie (Stahl, Mineralölverarbeitung, Chemie, Papier und Zement) aufrechterhalten werden.

Dr. Joachim Nitsch

Die großen Überschüsse an Zertifikaten sind auf die wenig ambitionierten Reduktionsziele des EU-ETS, die Wirtschafts- und Finanzkrise in den Jahren 2008/2009 und auf Zertifikatsimporte, hinter denen meist fragwürdige Projekte stehen, zurückzuführen. Der Überschuss an Zertifikaten wiederum führt zu erheblichen Zusatzgewinnen: Die Stromkonzerne haben auf die Strompreise die fiktiven Zertifikatpreise aufgeschlagen und damit Milliarden verdient. Auch der Überschuss an Zertifikaten für die energieintensive Industrie hat bereits Gewinne von rund fünf Milliarden Euro erzeugt.

Der EU-ETS arbeitet im Ergebnis ungleich: Zwischen 2005 und 2016 wurde in der EU eine Reduktion der CO2-Emissionen um 26 Prozent erreicht, also doppelt so viel wie in Deutschland. Dies deutet darauf hin, dass besonders die deutschen Anlagenbetreiber über viel zu viele überschüssige Zertifikate verfügen.

Auch die gerade beschlossene Reform des EU-ETS ist völlig unzureichend: Es werden weiter viel zu viele Zertifikate vorhanden sein. Außerdem scheitert die Einbeziehung der bisher privilegierten Branchen am lobbyistischen Widerstand. Vom EU-ETS bleibt praktisch nur ein theoretisches Prinzip. Deswegen ist auch die Darstellung falsch, dass das Erneuerbare-Energien-Gesetz (EEG) „der größte Konstruktionsfehler der Energiewende“ sei und das EEG gar nicht dazu führe, dass der CO2-Ausstoß in Europa sinke, wie es beispielsweise Hans Werner Sinn behauptet. Das EEG kam bereits 2000, der EU-ETS begann 2005.

Es ist zwar richtig, dass der Erfolg des EEG zur Zunahme der überschüssigen Zertifikate geführt hat. Aber dieser Erfolg hätte bei der Zuteilung der Zertifikate berücksichtigt werden müssen. Hierbei handelt es sich um eine Henne-Ei-Problematik.

Parallel zum EEG hätte man eine wirksame CO2-Bepreisung einführen müssen und keine Ausnahmen für energieintensive Betriebe zulassen dürfen. Die Nicht-Bepreisung von Treibhausgasemissionen gehört damit genauso wie beispielsweise die kostenlose Zuteilung von CO2-Emissionsberechtigungen oder die Industrieausnahmen de facto zu den klimaschädlichen Subventionen, wie sie vom Umweltbundesamt seit Jahren kritisiert werden. bdev.de/ubasubvention

Geringe CO2-Preise führen zu niedrigen Strombörsenpreisen, hohen Stromexporten und verzerren den Wettbewerb!

Der Stromexportsaldo betrug im Jahr 2011 lediglich 6 TWh, stieg aber auf 34 TWh im Jahr 2013, auf 52 TWh in 2015 und erreichte 2016 mit 54 TWh eine bisherige Höchstmarke. Aber: Bis 2005 war die Strombilanz Deutschlands praktisch ausgeglichen. Das signalisiert einen Beitrag des EU-ETS.

Ein wesentlicher Grund für die überschüssige Stromproduktion ist die Fehlkonstruktion der EEG-Umlage: Der sogenannte Ausgleichsmechanismus des EEG schreibt vor, dass die Übertragungsnetzbetreiber (ÜNB) den aufgenommenen erneuerbar erzeugten Strom an der Spotmarktbörse EPEX Spot verkaufen müssen. Das hat dazu beigetragen, dass die Megawattstunde Strom nur 30 Euro kostet. Mit diesem Preis können nur abgeschriebene Braunkohlekraftwerke mithalten. Daher überschwemmt insbesondere billiger Braunkohlestrom aus Deutschland den europäischen Strommarkt. Selbst Länder wie Polen und Tschechien, die traditionell Strom nach Deutschland exportiert haben, sind derzeit per Saldo Bezieher von deutschem Strom. Dadurch sind paradoxerweise im Jahr 2016 die CO2-Emissionen in Deutschland wieder gestiegen. Im Ausland wurde jedoch überwiegend die weniger emissionsintensive Stromerzeugung verdrängt. So macht die EEG-Umlage indirekt die Erfolge des EEG zunichte und verärgert zusätzlich die europäischen Nachbarn.

Die geringen CO2-Zertifikatspreise führen nur zu einer marginalen Erhöhung der Stromkosten aus fossilen Kraftwerken an der Strombörse. Auch deswegen muss der CO2-Preis dringend angehoben werden. Würde in Deutschland ein CO2-Preis von 30 Euro pro Tonne eingeführt, würde dies in erster Linie zu einem erheblichen Abschmelzen des Stromexportüberschusses führen.

Dr. Peter Becker

Preisbasierte Instrumente (CO2-Steuern) sind einfach, schnell und an die jeweiligen nationalen Randbedingungen angepasst umsetzbar!

Wenn sich eine wirksame CO2-Bepreisung, beispielsweise über Mindestpreise international oder europäisch innerhalb der nächsten zwei Jahre, nicht durchsetzen lässt, müssen sie national ergänzend zum ETS und ohne Wettbewerbsnachteile eingeführt werden.

Ein Nebeneinander von EU-ETS und nationaler CO2-Bepreisung existiert in vielen Ländern der EU: Finnland war das erste Land, das 1990 eine CO2-Steuer eingeführt hat, kurz darauf gefolgt von Schweden, Norwegen, Dänemark und inzwischen auch Slowenien (1997), Irland (2010), Großbritannien (2013) und Frankreich (2014).

Besonders auffällig ist der Erfolg Großbritanniens: Dort müssen seit April 2015 zusätzlich zum Preis für das Zertifikat bis zu 30 Euro pro Tonne ausgestoßenem CO2 bezahlt werden. In Folge dessen wurde viel weniger Kohlestrom erzeugt, dafür deutlich mehr Strom aus Gaskraftwerken. In der EU führte dies bereits dazu, dass eine Emissionsreduktion von 48 Mio. Tonnen CO2 eingetreten ist. Die Hälfte des Wechsels von Kohle zu Gas und damit der Reduktion von Treibhausgasen ging dabei auf den Alleingang von Großbritannien zurück. Zudem liegen die potentiellen Erlöse am Spotmarkt dort für Photovoltaikanlagen aktuell um rund 50 Prozent höher als in Deutschland und Investoren trauen sich mit diesem Signal, große Freilandanlagen ohne Förderung zu bauen.

Eine sektorübergreifende CO2-Bepreisung für alle ohne Ausnahme ist verursachergerecht!

Verursachergerecht sind CO2-Preise vor allem dann, wenn sie in gleicher Höhe für alle Sektoren (Wärme, Strom und Verkehr) und ohne Ausnahmen eingeführt werden. Erneuerbare Energien und Effizienzmaßnahmen werden durch Berücksichtigung von angemessenen Schadenskosten auch ohne Förderung konkurrenzfähig zu den fossilen Energieträgern.

Höhe und Anstiegspfad des CO2-Preises sind für die Wirksamkeit entscheidend, schaffen Planungssicherheit und sind

technologieoffen!

Ab einem CO2-Preis von etwa 32 Euro pro Tonne werden Gaskraftwerke günstiger als Braunkohlekraftwerke.

Damit wird der technologieoffene Einstieg in den zügig notwendigen Ausstieg aus der Braunkohle eingeleitet. Eine direkte Wirkung im Verkehrsbereich ist bei 40 Euro pro Tonne bezogen auf den Individualverkehr eher nicht zu erwarten. Viel entscheidender sind die indirekten Wirkungen eines verlässlich ansteigenden CO2-Preises. Durch sie werden Investitionen in alternative Technologien wie Power-to-Gas, Power-to-Liquid usw. erst möglich, die auch im Verkehrsbereich die entscheidenden Veränderungen herbeiführen können. bdev.de/brainpoolco2

CO2-Preise ab 40 Euro pro Tonne ermöglichen eine aufkommensneutrale Einnahmeverwendung für bisherige Umlagen und Steuern auf Energie!

Mit den Einnahmen aus der CO2-Abgabe und aus dem EU-ETS können die Umlagen aus dem EEG sowie dem Kraft-Wärme-Kopplungsgesetz (KWKG) finanziert werden und Steuern auf Strom, Erdgas und Heizöl wegfallen. Bei einem Einstieg mit etwa 40 Euro pro Tonne CO2 kann dieser Umbau praktisch kostenneutral erfolgen. Ein stetiger Anstieg des Preises sichert eine gleichbleibende Anreizwirkung und ein stabiles Finanzvolumen. Für Stadtwerke und Energiegenossenschaften wird es auch ohne Förderung wieder attraktiv, in Energieeffizienz, erneuerbare Energien und Mieterstrommodelle zu investieren.

Nationale CO2-Preise sind rechtlich zulässig und im bestehenden Rechtsrahmen umsetzbar!

Eine CO2-Bepreisung in Deutschland ist sehr einfach über neue Energiesteuersätze im Energiesteuergesetz auf fossile Energieträger umzusetzen und lässt sich konform sowohl zum Europa- als auch zum Welthandelsrecht gestalten. Hierzu liegen zahlreiche Gutachten und Untersuchungen vor, die dies bestätigen.

Die Verlagerung von Emissionen und Produktion (Carbon Leakage) kann durch Grenzsteuerausgleich und Stromkennzeichnung vermieden werden!

Die Befürchtung des Verlusts von Arbeitsplätzen ins Ausland hat dazu geführt, dass die stromintensiven Industrien vielfältig privilegiert wurden. Dies geschah insbesondere durch Reduzierung oder Wegfall der Stromsteuer, der EEG-Umlage und von Netzentgelten.

Auch nationale CO2-Preise dürfen nicht zu Wettbewerbsverzerrungen führen und gegen WTO- oder GATT-Recht verstoßen. Dazu ist ein Grenzsteuerausgleich (GSA) ein Lösungsansatz, etwa bei energieintensiven Rohprodukten wie Aluminium, Zement, Stahl und Papier. Dieser Grenzsteuerausgleich muss vom Staat geleistet werden und sollte erst greifen, wenn die Wettbewerbsverzerrung einen bestimmten Schwellenwert, beispielsweise bezogen auf die Produktionskosten, nachweislich überschreitet.

Ferner ist eine ausreichende Kennzeichnung des grenzüberschreitenden Strommixes erforderlich, um, sofern notwendig, auch den Stromimport und -export konform zum Europa- und Welthandelsrecht besteuern zu können. Eine entsprechende Stromkennzeichnung gibt es bisher nur – aber immerhin – in Österreich sowie der Schweiz. Damit ist es Österreich, das selbst keinen Atomstrom produziert, gelungen, zumindest handelstechnisch den Import von Atomstrom zu unterbinden.

Flankierende Maßnahmen können den Ausstieg aus der Braunkohle sozialverträglich gewährleisten!

Der Ausstieg aus dem Steinkohlebergbau ist durch die RAG-Stiftung sozialverträglich ermöglicht worden. Zunächst war vorgesehen, dass dieser durch den „Kohlepfennig“ finanziert wird, also einem Aufschlag auf den Strompreis. Diesen hat das Bundesverfassungsgericht beanstandet. Der Ausstieg aus dem Steinkohlebergbau sei eine Staatsaufgabe und müsse daher vom Steuerzahler finanziert werden. So kann auch eine sozialverträgliche Ausgestaltung des Kohleausstiegs beispielsweise durch eine Stiftung finanziert werden.

Eine CO2-Abgabe wirkt Paragrafenexplosion und Förderdschungel entgegen und trägt zum Bürokratieabbau bei!

Zur Zeit der Liberalisierung des Strommarktes im Jahr 1998 gab es rund 500 energierechtliche Paragrafen. Jetzt sind es 10.500, praktisch eine Verzwanzigfachung. Durch diese „Paragrafenexplosion“ ist eine in der Praxis nicht beherrschbare Komplexität im Energierecht eingetreten. Mit der CO2-Abgabe wird das bisherige Förderinstrumentarium durch ein einfacheres, marktwirtschaftlich konformes Instrument abgelöst, das zielgerichtet auf die Ablösung fossiler Energieträger ausgerichtet ist. Damit würde nicht nur eine faire Bepreisung von CO2, sondern auch von Strom aus erneuerbaren Quellen und Graustrom – also elektrische Energie unbekannter Herkunft – erreicht werden.

CO2-Bepreisung ist ein Vorbild für die Internalisierung von externen Kosten und eine finanzielle Grundlage für Entzug von CO2 aus der Troposphäre!

Die Besteuerung von fossilen Energieträgern nach dem Treibhausgaspotential könnte auch als Modell auf andere Bereiche übertragen werden, beispielsweise als Konsumsteuer auf klimaschädliche Produkte in der Landwirtschaft oder als Ressourcensteuer auf alle nicht-erneuerbaren Rohstoffe. Ressourcensteuern setzen finanzielle Anreize, um Ressourcen zu schonen und effizient zu nutzen. Darüber hinaus bekommen Unternehmen die finanzielle Grundlage für die Entwicklung von Technologien, Produkten und Geschäftsmodellen, CO2 biologisch oder chemisch zu binden und aus der Troposphäre zu entfernen.

Zur CO2-Bepreisung besteht ein breiter Konsens in Wissenschaft und Wirtschaft!

Die Forderung an die Politik, zügig eine wirksame gegebenenfalls auch nationale CO2-Bepreisung einzuführen, ist in der Wissenschaft inzwischen breiter Konsens. So sprachen sich zuletzt der Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung und die Wissenschaftsakademien acatech, Leopoldina sowie die Akademienunion für eine CO2-Abgabe aus.

Auch immer mehr Unternehmen wie Siemens, E.on, EnBW, Aldi Süd und viele weitere begrüßen inzwischen eine CO2-Bepreisung.

Weitere Informationen finden Sie unter www.co2abgabe.de

Stromsparprämie in Basel

Seit 1998 in Basel erfolgreich, anderswo ignoriert: Die Lenkungsprämie für Energie könnte Energieeinsparungen beschleunigen. Wer sparsamer ist, wird zusätzlich belohnt, wer mehr verbraucht, zahlt drauf.

Von Aribert Peters

(10. Januar 2016) Alle Bürger von Basel bekommen in diesen Tagen pro Kopf 70 Franken von der Stadt überwiesen. Und Firmen erhalten eine größere Zahlung, je nachdem wie viel Lohnsteuer sie bezahlen, also wie viele Arbeitskräfte sie beschäftigen. Das Geld kommt aus einem Fonds der Stadt Basel, dem Stromspar-Fonds. Jeder Stromverbrauch in Basel ist um rund 4 Rappen verteuert und dieser Betrag wird in den Stromspar-Fonds einbezahlt.

Wozu dient dieser ganze Umstand: Die Bürger und Betriebe bekommen genau das Geld zurück, um das der Strom zuvor verteuert wurde?

Wer wenig Strom verbraucht, hat weniger in den Fonds eingezahlt, bekommt aber dennoch 70 Franken. Er macht ein Plus. Wer mehr verbraucht, zahlt mehr in den Fonds und er macht ein Minus. Der Fonds belohnt also Energiesparen zusätzlich. Denn wer weniger verbraucht, braucht den nicht verbrauchten Strom auch nicht zu bezahlen. Energiesparer sparen also doppelt!

Betriebe mit vielen Beschäftigten und geringem Stromverbrauch werden durch die Abgabe belohnt. Betriebe mit wenig Beschäftigten und hohem Verbrauch werden zusätzlich belastet. Auch das ist politisch beabsichtigt. Besonders energieintensive Betriebe mit einem Jahresverbrauch von mehr als 40 GWh sind jedoch befreit.

Die Stromsparprämie ist also ein Weg, Strom zu verteuern und dadurch zum Sparen anzureizen. Stromsparer werden belohnt und nur Stromvielverbraucher werden zusätzlich belastet.

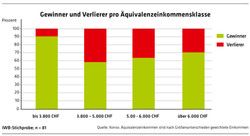

Eine Analyse im Jahr 2002 hat ergeben, dass durch die Abgabe tatsächlich Stromeinsparungen eingetreten sind. Die Auswertungen zeigen auch, dass ein Haushalt umso eher zu den Gewinnern zählt, je größer er ist. Haushalte mit vier oder mehr Personen zählen fast immer zu den Gewinnern. Einpersonenhaushalte zählen trotz Bonuszahlungen oft zu den Verlierern. Haushalte mit niedrigem Einkommen sind durch die Lenkungsabgabe überdurchschnittlich betroffen, erhalten jedoch im Verhältnis zu ihrem Einkommen eine höhere Rückverteilung. Geringe Einkommen zählen zu den Gewinnern. Die Schaffung zusätzlicher Arbeitsplätze konnte, auch aufgrund der kurzen Spanne zwischen Einführung der Abgabe sowie der Untersuchung, empirisch nicht nachgewiesen werden.

Die Lenkungsabgabe wurde 1998 mit großer Mehrheit vom Senat der Stadt Basel beschlossen. Die Einführung der Abgabe fand in einer Situation statt, in der eine Senkung der Strompreise in Basel anstand. Statt die Preis zu senken, führte man die Abgabe ein, so dass sich die Strompreise durch die Abgabe nicht erhöhten.

Ein Modell für Deutschland?

Die 1999 eingeführte Ökosteuer hat in Deutschland die Energiepreise erhöht und sie wird zu 90 Prozent zur Senkung der Beitragssätze der Rentenversicherung verwendet. Das Modell der Lenkungsabgabe stand Pate für die nunmehr erlassene Effizienzrichtlinie der EU. Energieversorger sind dazu verpflichtet, jährlich den Energieverbrauch ihrer Kunden zu vermindern. Natürlich kann das nur über Preisaufschläge finanziert werden. Die Bundesregierung hat diese Richtlinie jahrelang erbittert bekämpft.

Das Modell einer Lenkungsabgabe wurde in Deutschland vom Solarenergie-Förderverein und vom Bund der Energieverbraucher in die Diskussion gebracht. Einige Umweltorganisationen wollen jedoch genau in die andere Richtung gehen: Sie schlagen vor, die Stromsteuer zu senken und darüber hinaus auch die Mehrwertsteuer auf Strom zu senken. Das würde zu einem höheren Stromverbrauch geradezu einladen, ohne die strukturellen Ursachen überhöhter Strompreise zu beseitigen.

Das Vertrauen auf die Akzeptanz von Strompreisaufschlägen ist in Deutschland angeschlagen. Denn in der Vergangenheit sind Verbraucher mit einer ganzen Fülle von Sonderaufschlägen auf den Strompreis beglückt worden, ohne dass die Verbraucher mit diesen Zielen einverstanden waren: Eine Umlage für das Risiko einer verspäteten Netzanbindung von Offshore-Windkraftanlagen, eine Umlage für die Befreiung von Industriebetrieben von den Netzentgelten, aber auch die EEG-Umlage kommt in Wirklichkeit nur knapp zur Hälfte der Förderung der erneuerbaren Energien zugute und verliert als enttarnte Industriesubvention an Akzeptanz.

Dennoch sollte über eine sinnvolle Lenkungsabgabe ernsthaft diskutiert werden.

Das bedingungslose Grundeinkommen ist eine mutige und menschliche Idee - und gar nicht so absurd, wie es sich zunächst anhört.

Einkommen für Alle

Das bedingungslose Grundeinkommen ist eine mutige und menschliche Idee - und gar nicht so absurd, wie es sich zunächst anhört. Die Kombination mit einer hohen Energiesteuer macht die Vision bezahlbar und schafft gleichzeitig Anreize zum Energiesparen.

Weiteren Informationen und Links.

(11. September 2010) Unsere Gesellschaft verfügt über ein geniales Steuerungsinstrument: das Geld. Was knapp ist, wird teuer. Damit wächst der Anreiz, damit sparsam umzugehen und nach Alternativen zu suchen. Wovon viel da ist, das verliert an Wert und der Preis sinkt.

Professor Götz W. Werner, Gründer und Aufsichtsrat von dm-drogerie markt, befürwortet ein bedingungsloses Grundeinkommen, das durch eine schrittweise Umgestaltung des Steuersystems in Richtung Verbrauchssteuern finanziert wird. Er plädiert dafür, dass Luxusgüter mit einem deutlich erhöhten Mehrwertsteuersatz veranlagt werden. Die Vorteile: Wer wenig verbraucht, zahlt auch weniger Steuern, wer viel verbraucht, höhere und mehr.

Beispiel 1: Energie

Je teurer Energie ist, umso sparsamer gehen Verbraucher damit um. Deshalb fordern Umweltschützer eine höhere Besteuerung der Energie. Dies würde zwar zu einem sparsamen Umgang führen. Doch weil die Politiker den Zorn der Wähler fürchten, die mehr zahlen müssen, schrecken sie vor dieser effektiven Maßnahme zurück.

Beispiel 2: Arbeit

Viele Arbeitsplätze werden wegrationalisiert, weil Maschinen die Arbeit übernehmen. Weil Arbeit aber auch Lohn bedeutet, sinken die Einkommen. Ein Ausweg wäre ein staatlich garantiertes Grundeinkommen für jeden Bürger, das alle bisherigen Sozialleistungen ersetzt.

Im ersten Beispiel kommt der Staat zu Geld auf Kosten der Bürger. Im zweiten Beispiel ist es genau umgekehrt. Deshalb ergänzen sich die beiden Vorschläge: Die Energiesteuer finanziert das Grundeinkommen, während sie gleichzeitig die soziale Gerechtigkeit gewährleistet.

Ein Beispiel: Schon heute reichen die Einnahmen aus der Mineralölsteuer, um jedem Bürger jährlich 62 Euro auszuzahlen. Wer 620 Liter Sprit jährlich kauft, der zahlt exakt so viel Benzinsteuer, wie er zurück bekommt. Wer weniger Sprit kauft, macht netto einen Gewinn, wer mehr braucht, zahlt drauf. Analog könnte das Grundeinkommen die zusätzlichen Energiekosten ausgleichen. Gleichzeitig gibt es einen zusätzlichen Anreiz zum Energiesparen: Wer weniger verbraucht, dem bleibt mehr vom Grundeinkommen. Wer viel Energie verbraucht, behält weniger übrig. Weil jede Person ein Grundeinkommen erhält - auch Kinder mit einem geringeren Betrag - sind auch große Familien nicht benachteiligt.

Grundeinkommen verhindert Energiearmut

Die aufwändige und entwürdigende Bedarfsprüfung für Hartz IV entfällt, was enorme Verwaltungskosten spart. Die ganze Sozialbürokratie kann abgeschafft werden: Es gibt 155 Sozialleistungen, die von 37 Stellen ausbezahlt werden, und allein die Bundesagentur für Arbeit beschäftigt 95.000 Mitarbeiter.

Weitere Argumente

Jeder kann durch das Grundeinkommen ein Minimum an Energie für Wärme und Strom bezahlen. Energiearmut gehört der Vergangenheit an. Jeder kann tun und arbeiten, was er will und kann. Das Grundeinkommen stärkt das Ehrenamt.

Getrennt betrachtet werden sowohl das Grundeinkommen als auch eine drastisch höhere Ökosteuer Fiktion bleiben: Das Grundeinkommen allein ist unfinanzierbar, während die Ökosteuer ohne die Ausschüttungen wohl kaum auf Gegenliebe beim Wähler stoßen wird. Beide Instrumente zusammen jedoch sind ideale Partner. Allerdings gilt es, die beiden nicht auf einen Schlag einzuführen, sondern allmählich: „Revolutionär denken, evolutionär umsetzen", sagt gern der Wortführer des Grundeinkommens und Chef der Drogeriemarktkette dm, Götz Werner. Ein Satz, der für die Ökosteuer gleichermaßen gilt.

Will dann noch jemand arbeiten?

90 Prozent aller Befragten würden weiter arbeiten. Jedoch 80 Prozent glauben, dass die anderen nicht mehr arbeiten würden - offenbar schätzen wir unsere Mitmenschen falsch ein. Ohnehin arbeiten derzeit nur 40 Prozent aller Bundesbürger gegen Bezahlung. Einkommen ohne Arbeitsleistung überwiegt also schon heute.

Unterschiedliche Modelle

Der ehemalig Thüringische Ministerpräsident Dieter Althaus (CDU) hat bereits 2006 ein „solidarisches Bürgergeld" vorgeschlagen. Nach seinem Modell sinken dadurch sogar die staatlichen Sozialausgaben. Der US-amerikanische Ökonom Milton Friedman sah 1962 die negative Einkommenssteuer als Chance, gleichzeitig die Armut zu bekämpfen und sozialstaatliche Bürokratie und Missbrauchsvorwürfe zu reduzieren. Friedmans Konzept wurde 1967 vom Nobelpreisträger James Tobin als Instrument für einen sozialen Ausgleich weiterentwickelt.

Der Chef der dm-Drogeriekette Götz Werner setzt sich stark für das Grundeinkommen ein. Er schlägt vor, auf jede Einkommenssteuer zu verzichten und stattdessen auf jede Form von Güterkonsum eine Steuer von rund 50 Prozent zu erheben. Vor allem Luxusgüter sollten sich durch Steuern deutlich verteuern. Die Umstellung soll schrittweise erfolgen.

Wer soll das bezahlen?

Der Finanzierungsbedarf für das Grundeinkommen ist geringer, als angenommen wird. Denn bei Erwerbstätigen verrechnet das Finanzamt das Grundeinkommen mit der Steuer. Und bereits heute zahlt der Staat jährlich 700 Milliarden Euro an Unterstützungen. Allerdings liegt das Grundeinkommen über dem heutigen Harz-IV-Satz - ansonsten wäre mit dem Grundeinkommen doch faktisch ein Zwang zur Erwerbsarbeit verbunden - und erfordert deshalb eine zusätzliche Finanzierung.

Für Erwachsene sollte das Grundeinkommen in der Größenordnung zwischen 800 und 1.000 Euro netto liegen. Die Vorschläge von Althaus und Werner liegen bei 600 Euro.

Ist das Grundeinkommen durchsetzbar?

Weltweit überall und auch in Deutschland engagieren sich Menschen für ein Grundeinkommen. Es gibt auch vereinzelt Orte, an denen zeitweise ein Grundeinkommen eingeführt wurde, so zum Beispiel in der Ortschaft Omitara in Namibia im Jahr 2007. Auch in Quatinga Velho in der Nähe von Sao Paulo liegen über eineinhalb Jahre Erfahrungen mit Grundeinkommenszahlungen vor. In Brasilien ist das Grundeinkommen sogar in der Verfassung verankert, aber nur in dem 100-Seelen-Dorf wurde es durch private Spender verwirklicht.

Das Grundeinkommen bewirkt eine Umverteilung zugunsten der Schwächeren in der Gesellschaft. Das erschwert seine Einführung gegen den Widerstand der vermögender und einflussreicher Eliten.

Erich Fromm schreibt dazu 1966:

„Nehmen wir für einen Augenblick an, jeder könnte in irgendeine Bäckerei gehen und sich so viel Brot nehmen, wie er wollte. (Der Staat würde der Bäckerei alles von ihr hergestellte Brot bezahlen.) Der Gierige würde dann zunächst mehr nehmen, als er gebrauchen könnte, aber nach kurzer Zeit würde dieser „Konsum aus Gier" sich ausgleichen, und die Leute würden sich nur so viel nehmen, wie sie wirklich brauchen. Ein solcher kostenloser Konsum würde meiner Meinung nach eine neue Dimension im menschlichen Leben schaffen.

Der Mensch würde sich dann von dem Grundsatz befreit fühlen: „Wer nicht arbeiten will, soll auch nicht essen." Sogar schon Anfänge dieses freien Konsums könnten ein ganz neues Erlebnis der Freiheit bedeuten. Selbst wer kein Wirtschaftswissenschaftler ist, wird leicht einsehen, dass die kostenlose Versorgung aller mit Brot leicht vom Staat bezahlt werden könnte. Es könnten nicht nur alle minimalen Bedürfnisse nach Nahrung mit Brot, Milch, Gemüse und Obst befriedigt werden, sondern auch die minimalen Bedürfnisse an Kleidung, Transport und Wohnung" (aus: Psychologische Aspekte zur Frage eines garantierten Einkommens für alle).

Grundeinkommen: Die Idee

Ein Grundeinkommen ist ein Einkommen, das bedingungslos jedem Mitglied einer politischen Gemeinschaft gewährt wird, auch Kindern. Es soll

- für ein bescheidenes Leben ausreichen, ohne faktisch einen Arbeitszwang auszuüben,

- einen individuellen Rechtsanspruch darstellen,

- ohne Bedürftigkeitsprüfung ausgezahlt werden,

- keinen Zwang zur Arbeit bedeuten, aber Arbeit erlauben.

Es verhindert gesellschaftliche Ausgrenzung und baut Existenzängste ab. Es ermöglicht eine individuelle Lebensgestaltung auch jenseits klassischer Erwerbsarbeit.

Die Zukunft der Gegenwart

Zur Diskussion über die ökologische Steuerreform. Von ERNST ULRICH VON WEIZSÄCKER. Mit freundlicher Genehmigung entnommen aus der Zeitschrift für Politische Ökologie, 77-78.

(06. Januar 2008) Es ist die pure Vernunft, den Umweltverbrauch zu besteuern. Wenn wir ein Hemd kaufen oder eine Kamera, bezahlen wir den Herstellungspreis plus die Handelsspanne plus die Steuern. Der Preis reicht aus, um immer wieder neue Hemden und Kameras auf den Markt zu bringen.

Kaufen wir aber Benzin, dann bezahlen wir die Ölförderung plus die Handelsspanne plus die Steuern. Der Preis für die Ölförderung hat nichts mit der "Herstellung" von Öl zu tun. Wenn es verbraucht ist, ist es weg.

Download Studie Ökosteuer des Umweltbundesamtes von Nov. 2002 (1.61 Mb | 14.12.2003)

Download 5 Jahre ökologische Steuerreform 137.21 kb 29.04.2004

Wieviel ist Benzin wirklich wert?

Der "Markt" schwindelt uns an, was die Endlichkeit des Öls angeht. Erst recht, was die Luft- und Klimabelastung angeht. Von den drei genannten Komponenten des Produktpreises kann nur die Steuer den Schwindel vermindern. Sie verteuert das Benzin und das ist gut so. Das war und ist die parteiübergreifende Grundeinsicht, die zur Ökologischen Steuerreform geführt hat. Und doch hat sich die Reform im Parteienstreit verhakt. Sie ist unpopulär. Opposition und Wirtschaftsvertreter bringen mit Vorliebe drei Einwände vor:

- Die Ökosteuer sei unsozial; die Ausnahmeregeln schonten die Großen und belasteten die Kleinen;

- Die Verwendung des Einkommens für die Senkung der Rentenbeiträge sei unökologisch; die ökologische Begründung sei also nur die Verbrämung für etwas, was dann in einfacherer Sprache oft "Abzocke" genannt wird;

- Die Ökologische Steuerreform bremse die nötigen Reformschritte bei den sozialen Sicherungssystemen.

Eine Anzeigenkampagne des Bundesumweltministeriums wirbt für die Ökosteuer

Falsche Argumente:

Alle drei Argumente führen in die Irre:

-

Es ist nicht unsozial, den Verursacher zu belasten. Sozialpolitik soll man nicht durch Unterdrückung des Verursacherprinzips machen, sondern allenfalls durch Härteausgleich. Die Ausnahmeregeln sind ein Resultat des Drucks der Industrie gewesen, die mit Standortverlagerung drohte. Die als unfair empfundene Asymmetrie liegt darin, dass die Großen mit der Verlagerung besser drohen können als die Kleinen. Die sich jetzt in der EU abzeichnende Verständigung auf eine Harmonisierung könnte dazu führen, dass die Asymmetrie abgebaut wird.

- Die Einkommensverwendung für die Senkung der Rentenbeiträge macht den Fiskus nicht reicher; das Wort Abzocke geht also fehl. Es ist im übrigen sehr wohl ökologisch vernünftig, den knappen Faktor Energie zu verteuern und gleichzeitig den gar nicht mehr knappen Faktor Arbeit von Abgaben zu entlasten. Das kann zu wünschenswerten technologischen Verschiebungen von der Energieintensität zur Arbeitsintensität führen, was auch volkswirtschaftlich gut wäre. Aus reinen Popularitätsgründen mag es plausibel sein, einen Teil der Einnahmen für ökologische Zwecke einzusetzen.

- Was die Wirtschaft als "nötige Reformschritte" bezeichnet, ist natürlich noch unpopulärer als die Benzin-Ökosteuer. Abgesehen davon haben die skandinavischen Länder gezeigt, dass eine vermehrte Steuerfinanzierung der sozialen Sicherheitssysteme den Mut zu Reformen überhaupt nicht bremsen muss.

Die Tagespolitik wird sich mit diesen Streitfragen auch weiterhin auseinandersetzen müssen. Mir geht es um Argumente für die langfristige Perspektive.

- Weitere Information zum Thema unter www.foes-ev.de

Die Forderung nach höherer Energiesteuer wird insbesondere von sozial Schwachen und Erwerbslosen entschieden abgelehnt.

Energiesteuer und soziale Gerechtigkeit

(6. Januar 2008) Die Forderung nach höherer Energiesteuer wird insbesondere von sozial Schwachen und Erwerbslosen entschieden abgelehnt. Zum einen wird befürchtet, dass einen höhere Energiesteuer die Steuerbelastung insgesamt anheben würde. Zum zweiten würden Erwerblose von einer Lohnsteuerminderung nicht profitieren, jedoch durch höhere Energiesteuern deutlich belastet.

Steuerbelastung steigt nicht

Die Energiesteuer ist nicht neu. Sondern sie wird bereits seit Jahren erfolgreich praktiziert. Aus diesen Erfahrungen kann man lernen, dass eine Energiesteuer die Steuerbelastung nicht erhöht. Entsprechende Ängste sind also unbegründet. Details zur ökologischen Steuerreform unten auf dieser Seite oder im Forum Ökologisch-Soziale Marktwirtschaft e.V. (FÖS)

Energiegeld als Ausgleich für den Anstieg der Energiesteuer

Knapp ein Drittel des derzeitigen Energieverbrauchs in Deutschland entfällt auf die privaten Haushalte. Bei einer Erhöhung der Energiesteuern würden somit auch die persönlichen Energiekosten erhöht. Dafür ist ein finanzieller Ausgleich notwendig. Dies ist nicht nur eine Frage der Akzeptanz, sondern auch der sozialen Gerechtigkeit.

Der Bund der Energieverbraucher und auch der Solarenergie-Förderverein fordert deshalb ein "Energiegeld", das aus der Energiesteuer abgezweigt wird. Dieses Energiegeld erhält jeder, vom Säugling bis zum Greis, von der Bettlerin bis zur Millionärsgattin, der mit erstem Wohnsitz in Deutschland gemeldet ist. Die Höhe des Energiegelds ist für alle gleich und entspricht den Durchschnitts-Mehrkosten. Wer sparsamer mit Energie umgeht als der Durchschnitt, hat somit einen finanziellen Vorteil, wer mehr Energie verbraucht, hat den Nachteil. Hier entsteht eine Lenkungswirkung zum Energiesparen im persönlichen Bereich. Mehr dazu unter www.sfv.de